Das wichtigste in Kürze:

- Voraussetzung 1: Kunde macht überwiegend Online-Banking, braucht keine Filial-Bank

- Voraussetzung 2: Keine oder zumindest niedrige Jahresgebühr

- Voraussetzung 3: Mindestens 50 elektronische Buchungen/Monat inklusive

- Wünschenswert 1: Überziehungskredit (Dispo) ist möglich

- Wünschenswert 2: Kreditkarte (physisch) möglich, Bargeld auszahlen unkompliziert

- Weniger wichtig: Bargeld auszahlen kostenlos, Bargeld einzahlen möglich

- Empfehlung: Klarer Sieger ist „Fyrst“, die Tochter der Deutsch Bank Privatkunden AG – „Fyrst“ bewältigt alle Pflicht-Voraussetzungen und erfüllt fast alle Wünsche

Auch für GmbH´s und andere Unternehmensformen gibt es ein „bestes Geschäftskonto“. Man muss nur wissen, was man wirklich braucht. Und schon lassen sich ganz einfach die bestmöglichen Anbieter finden.

Wer seine Firma z.B. als GmbH oder UG organisiert hat, muss ein Geschäftskonto führen. Anders als Freiberufler und Selbständige – sie können frei wählen, ob ihnen das private Girokonto nicht vielleicht doch genügt. Und darauf hoffen, dass es die Bank nicht merkt…

Also: Ein Geschäftskonto muss her. Aber welches?

Das kann natürlich jeder Eigentümer einer GmbH & Co. für sich selbst entscheiden. Aber Terence Tester hilft gern. Weil er weiß, wie lästig es ist, sich mit den vielen Hundert verwirrenden Gebührenverzeichnissen der Banken herumzuschlagen. Und wie ärgerlich es ist, auf einen nur scheinbar günstigen Anbieter hereinzufallen.

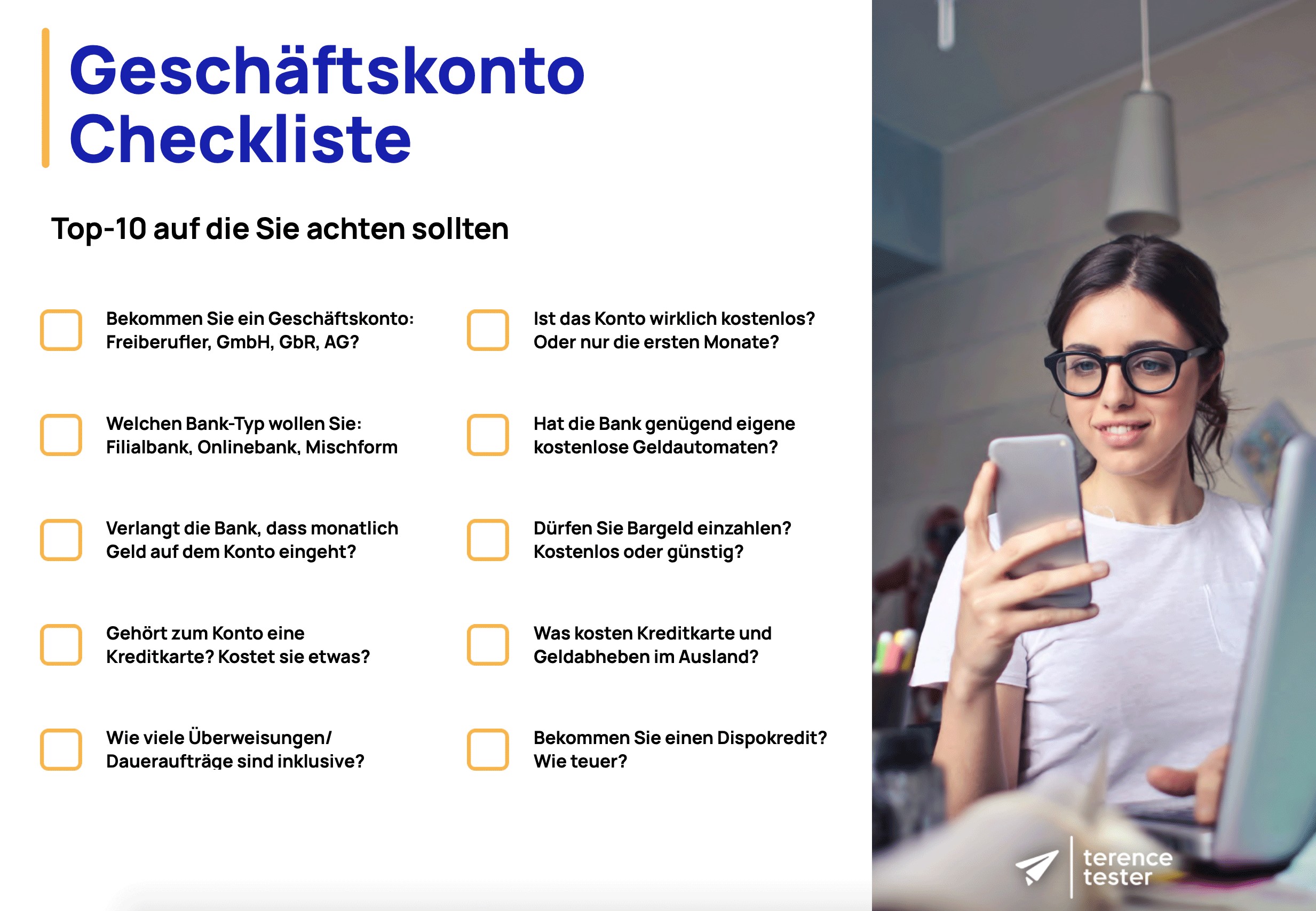

Deshalb haben wir ein paar ebenso einfache wie eindeutige Bedingungen herausgearbeitet, die ein Geschäftskonto möglichst erfüllen sollte – die ersten drei Bedingungen sind K.O.-Kriterien. Wer sie nicht erfüllt, kommt als Bank-Partner erst gar nicht infrage. Die drei anderen Aspekte sind immerhin wichtig oder wünschenswert.

Voraussetzung 1

Sie machen fast ausschließlich Online-Banking, brauchen keine Überweisungen per Beleg und eigentlich auch keine Filialbank mitsamt persönlichem Berater (der ihnen ohnehin oft nur überteuerte Finanzprodukte aufdrücken will…).

Voraussetzung 2

Sie wollen möglichst wenig – oder lieber gar nichts – für Ihr Geschäftskonto bezahlen („Jahresgebühr null“ oder knapp darüber).

Voraussetzung 3

Sie wollen jeden Monat mindestens 50 elektronische Buchungen inklusive (Überweisungen, Daueraufträge, Lastschriften). Lieber sogar mehr.

Wünschenswert 1

Sie wollen, dass die Bank Ihnen jederzeit einen Überziehungskredit (Dispo) ermöglicht. Und zwar nur dann, wenn Sie ihn wirklich brauchen.

Wünschenswert 2

Sie legen Wert auf eine echte Kreditkarte (physisch), nicht nur eine virtuelle (per App). Schließlich wollen Sie auch unterwegs damit bezahlen können (z.B. wenn Sie für Ihr Unternehmen etwas einkaufen). Zusatzwunsch: Diese Kreditkarte ist evtl. sogar kostenlos, sie kommen damit leicht und nicht allzu teuer an Bares (Geldautomaten).

Weniger wichtig

Sie bekommen Ihr Bargeld sogar kostenlos (Automat, Supermarkt) und können es auf ihr Geschäftskonto einzahlen. Diesen letztgenannten Service brauchen zwar nicht alle Unternehmer – die aber umso dringender (Gastronome, Einzelhandel).

Sie entscheiden, was Ihnen wirklich wichtig ist

Soweit Terence Testers Top-Bedingungen für ein „sehr guten“ Geschäftskonto. Wenn Ihnen andere Kriterien wichtiger sind – kein Problem: Sie können Ihre persönlichen Top-Bedingungen in Terence Testers „Kostenlosen Geschäftskonto-Vergleichsrechner“ eingeben – und finden sekundenschnell Ihr individuelles Wunsch-Geschäftskonto.

Aber Terence Tester findet nun einmal:

- Ein Geschäftskonto sollte auch für GmbH & Co. gebührenfrei sein – oder zumindest sehr günstig.

- Außerdem müssen unbedingt 50 (oder mehr) kostenlose elektronische Überweisungen drin sein.

- Die Banken sollen ihr Geld mit anderen Dienstleistungen verdienen. Zum Beispiel mit ehrlicher Beratung von A wie Aktien bis Z wie Zinspapieren. Aber nicht mit einem simplen Geschäftskonto.

Leider, leider scheitern die meisten Banken schon an diesen ersten Hürden. Vor allem die großen Anbieter:

- Marktführer wie Sparkassen, Postbank, Commerzbank, Deutsche Bank, Volks- und Raiffeisenbanken verlangen allesamt happige Jahresgebühren für ein Geschäftskonto.

- Und das selbst für die Basis-Varianten: z.B. das „Postbank Business Giro“ mit mindestens 9,90 Euro im Monat – zuzüglich beleglose Geldtransfers (je 22 Cent).

- Ganz zu schweigen von Extras wie einer Kreditkarte mit Jahresgebühren von 30, 40, 60 Euro und mehr.

Viele Newcomer wiederum akzeptieren nicht alle Unternehmensformen oder verärgern ihre Kunden mit anderen Fehlleistungen:

- Sehr günstige und smarte FinTechs wie N26 oder Kontist wollen nur Freiberufler und Selbständige – aber keine anderen Unternehmensformen.

- Ein auf dem Papier recht ordentlicher Anbieter wie Fidor verschreckt seine Privat- und Geschäftskunden hingegen durch Gebühren-Wirrwarr und katastrophale Service-Einheiten.

Auf der Suche nach dem besten Geschäftskonto?

Wir vergleichen über 20 Geschäftskonten. Besuchen Sie jetzt unseren Geschäftskonto-Vergleich und finden das beste Geschäftskonto!

zum Geschäftskonto-Vergleichzum Fyrst GeschäftskontoDie drei Sieger – Terence Testers Top 3: Fyrst Base, Penta Basic, Holvi Starter

Nur diese drei Anbieter schaffen Terence Testers K.O.-Kriterien. Doch wie gut sind sie in den anderen Aspekten – und worin unterscheiden sich die drei einzigen echten bedingungslosen Null-Euro-Geschäftskonten?

1) Holvi Starter (hieß früher „Builder“)

- Kostenlos sind Kontoführung, beleglose Buchungen und eine (physische) Kreditkarte (Business Mastercard)

- Dafür gibt´s das alles aber nicht: Lastschriften, Bargeld einzahlen, Dispo-Kredit, deutsche Einlagensicherung (stattdessen: geschützt als „Sondervermögen“ auf separatem Konto)

- Das auch in Deutschland sehr erfolgreiche finnische Banken-Start-Up (gehört zur großen spanischen Bankengruppe BBVA) ist für Selbstständige; Freiberufler, Gewerbe, GmbH, UG. Nicht aber für GbR, KG oder AG.

Sind Sie oder waren Kunde von Holvi und möchten Ihre Erfahrungen teilen? Hinterlassen Sie Ihre Bewertung zu Holvi.

2) Penta Basic

- Das immer noch recht kleine Berliner FinTech akzeptiert nahezu alle Unternehmensformen und Vereine – aber keine Freiberufler.

- Kostenlos sind Kontoführung, beleglose Buchungen und eine (physische) Kreditkarte (Visa Business).

- Nicht möglich sind: Lastschriften, Bargeld einzahlen, Dispo-Kredit.

- Dafür ist Penta aber Mitglied im deutschen Einlagensicherungsfonds (anders als Holvi).

Sind Sie oder waren Kunde von Kontist und möchten Ihre Erfahrungen teilen? Hinterlassen Sie Ihre Bewertung zu Penta.

3) Fyrst Base

- Die ehrgeizige Gründung der Deutsche Bank Privatkunden AG ist für alle Geschäftskunden (vom kleinen Freiberufler bis hin zur großen Aktiengesellschaft).

- Kostenlos sind: Kontoführung, beleglose Buchungen, Girocard („Fyrst Card Debit“) – aber leider keine Kreditkarte (auch nicht für gutes Geld).

- Ein Dispokredit ist möglich, aber teuer (bis zu 15,39% eff. Jahreszins)

- Auch Fyrst ist Mitglied im deutschen Einlagensicherungsfonds.

Sind Sie oder waren Kunde von Fyrst und möchten Ihre Erfahrungen teilen? Hinterlassen Sie Ihre Bewertung zu Fyrst.

Terence Testers Fazit

Das beste Geschäftskonto für GmbH & Co. kommt eindeutig von „Fyrst“. Die (heimlichen) Deutschbanker schlagen die beiden anderen FinTechs „Penta“ und „Holvi“ in fast allen Bereichen, die (auch) für Geschäftskunden wichtig sind: Dispo, Lastschrift, Bargeld, Geldautomaten.

Terence Tester findet bei „Fyrst“ nur zwei Mängel: Keine Kreditkarte (vielleicht hat sie der Kunde ja schon durch sein privates Konto) und ein hunds-teurer Dispokredit (aber den muss man ja nicht abschließen).

Alle anderen Anbieter fallen deutlich hinter Terence Testers Top 3 zurück. Sie scheitern entweder bereits an den einfachsten Voraussetzungen – oder sie sind schlicht viel zu teuer. So wie alle Volks- und Raiffeisenbanken, Sparkassen sowie die klassischen privaten Banken (Deutsche Bank, Commerzbank, HypoVereinsbank, Postbank etc.).

Schluss-Bemerkung: Das beste Geschäftskonto für Freiberufler kommt – für Terence Tester – übrigens von der DKB, das Top-Angebot für Selbständige von N26.

Bewertungen: Es gibt aktuell 12 Bewertungen auf Finanzfluss, davon sind 8% positiv, 8% neutral und 83% negativ. Die durchschnittliche Bewertung beträgt 2,0/5. Auf Trustpilot gibt es nur eine Bewertung mit einer schlechten Erfahrung. Es gibt keine Bewertungen auf Google oder Finanztip. Kosten und Vorteile: Es gibt zwei Kontomodelle: Fyrst Base ist kostenlos, während Fyrst Complete 10 Euro pro Monat kostet. Fyrst Base beinhaltet eine Debit Mastercard, eine Banking-App, unbegrenzte Überweisungen und Transaktionen sowie eine Echtzeit-Übersicht über die Finanzen. Fyrst Complete bietet zusätzlich eine Mastercard Kreditkarte, eine Mehrwertsteuerrückzahlung, eine Kassenbuch-Integration und den Zugang zu Buchhaltungssoftware [1]. Alternativen: Andere Geschäftskonto-Anbieter sind Penta,… Weiterlesen »